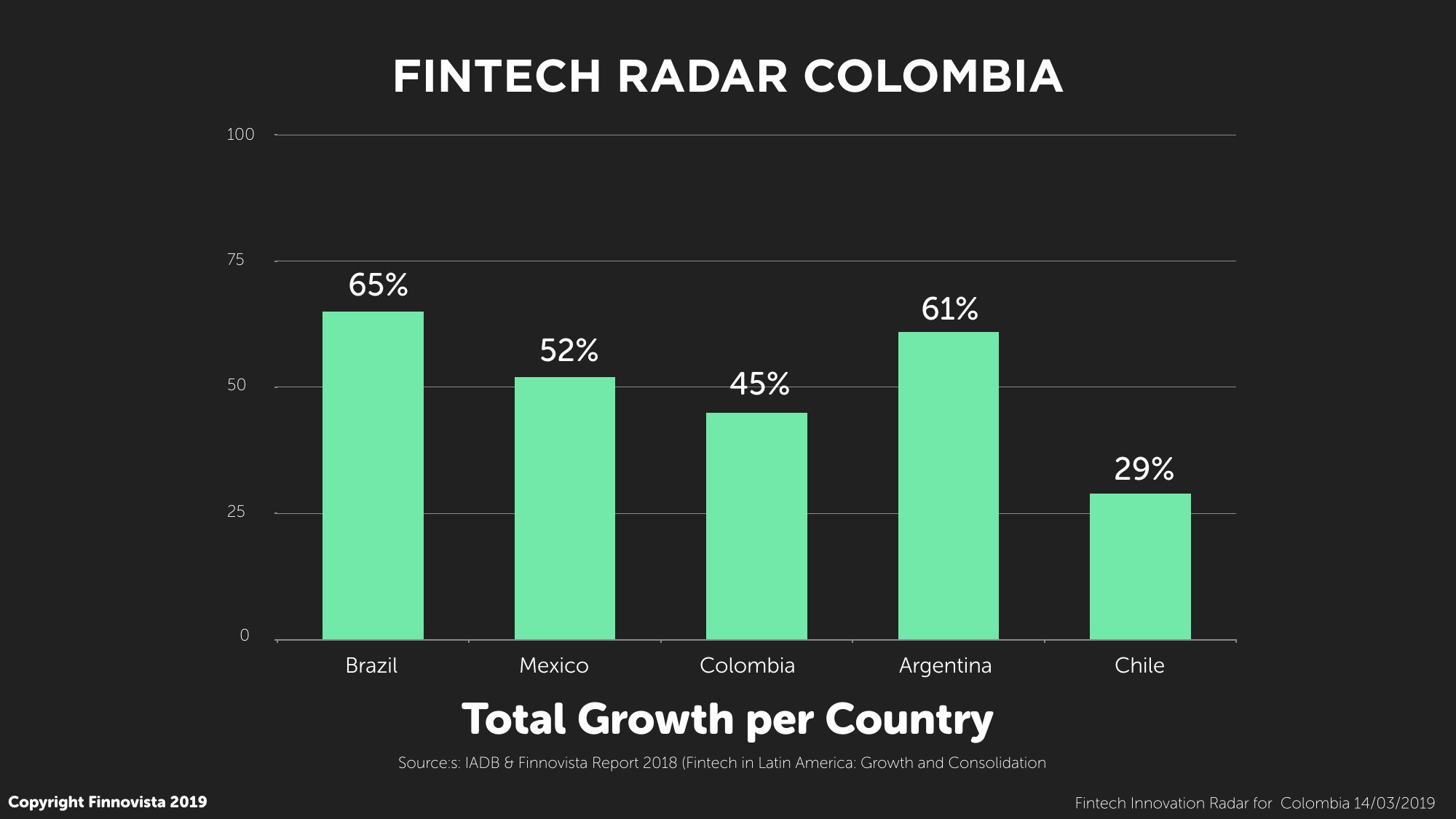

El ecosistema Fintech de la región de América Latina y el Caribe se encuentra ya en una etapa de crecimiento y consolidación, con importantes avances en materia regulatoria, una mayor colaboración entre los diferentes actores del ecosistema y startups Fintech que se han convertido en casos de éxito internacional. En los últimos años la región se ha convertido en un atractivo tanto para inversores, entidades financieras así como para emprendedores que buscan expandir su oferta. Iniciativas como la aprobación de la Ley Fintech en México en 2018 o la aparición de unicornios latinos como Nubank y Pagseguro han reforzado el potencial de la región en materia de innovación financiera.

Muestra de la sólida transformación que está experimentando el sector financiero en la región son los resultados obtenidos en las diferentes investigaciones realizadas por Finnovista sobre los principales ecosistemas Fintech de América Latina. En el último año hemos comprobado cómo la gran mayoría de los ecosistemas Fintech de la región han experimentado tasas de crecimiento en torno al 50%. Al día de hoy ya se han publicado estudios de Argentina, Brasil, Chile, Colombia, Ecuador, España, México y Perú, así como radares concretos sobre startups extranjeras presentes en América Latina (Fintech Radar Foreign Startups) y sobre inclusión financiera (Fintech for Inclusion Radar). El presente análisis representa una nueva edición del Fintech Radar Colombia, cuya pasada edición publicamos en agosto de 2017.

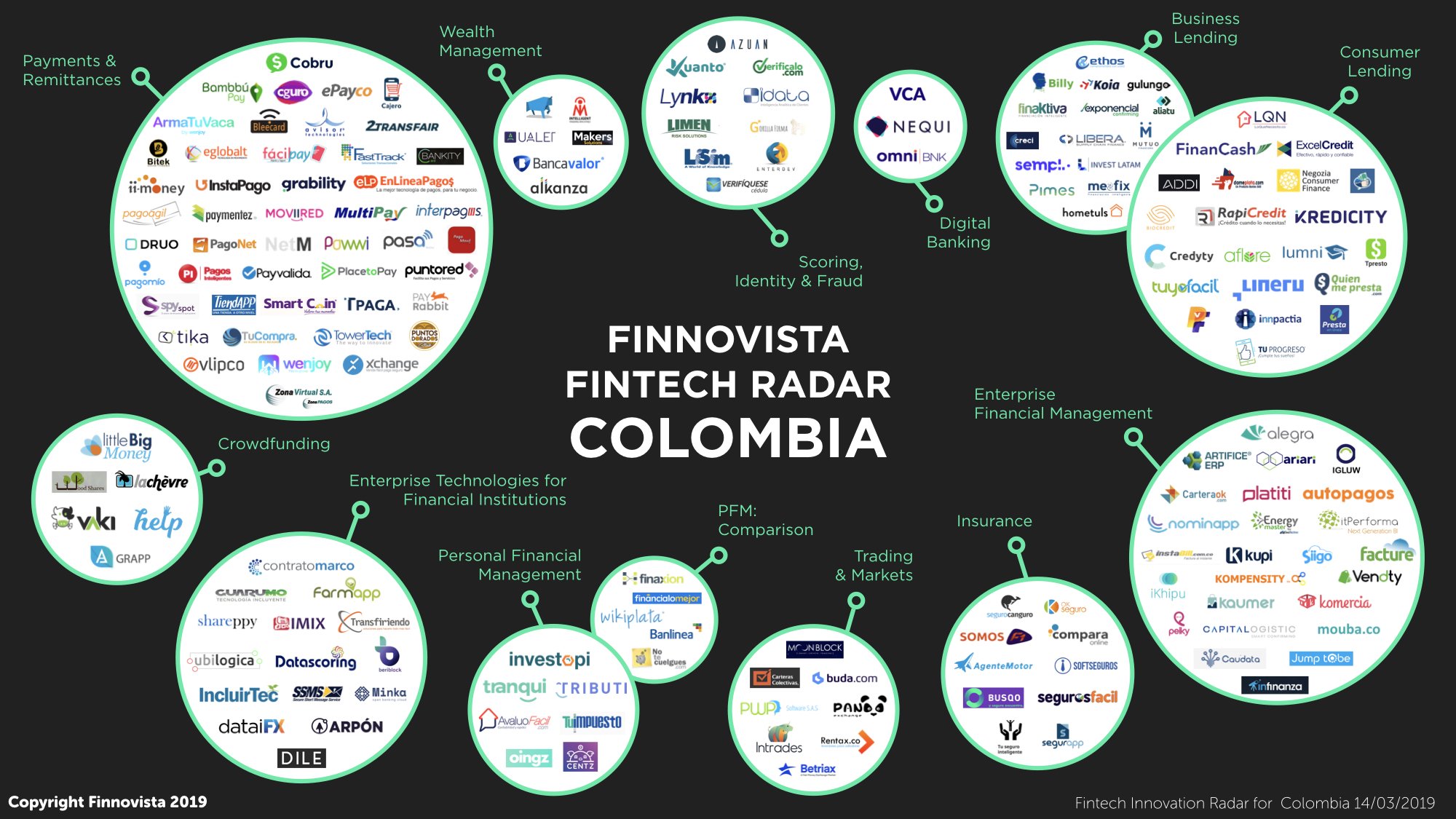

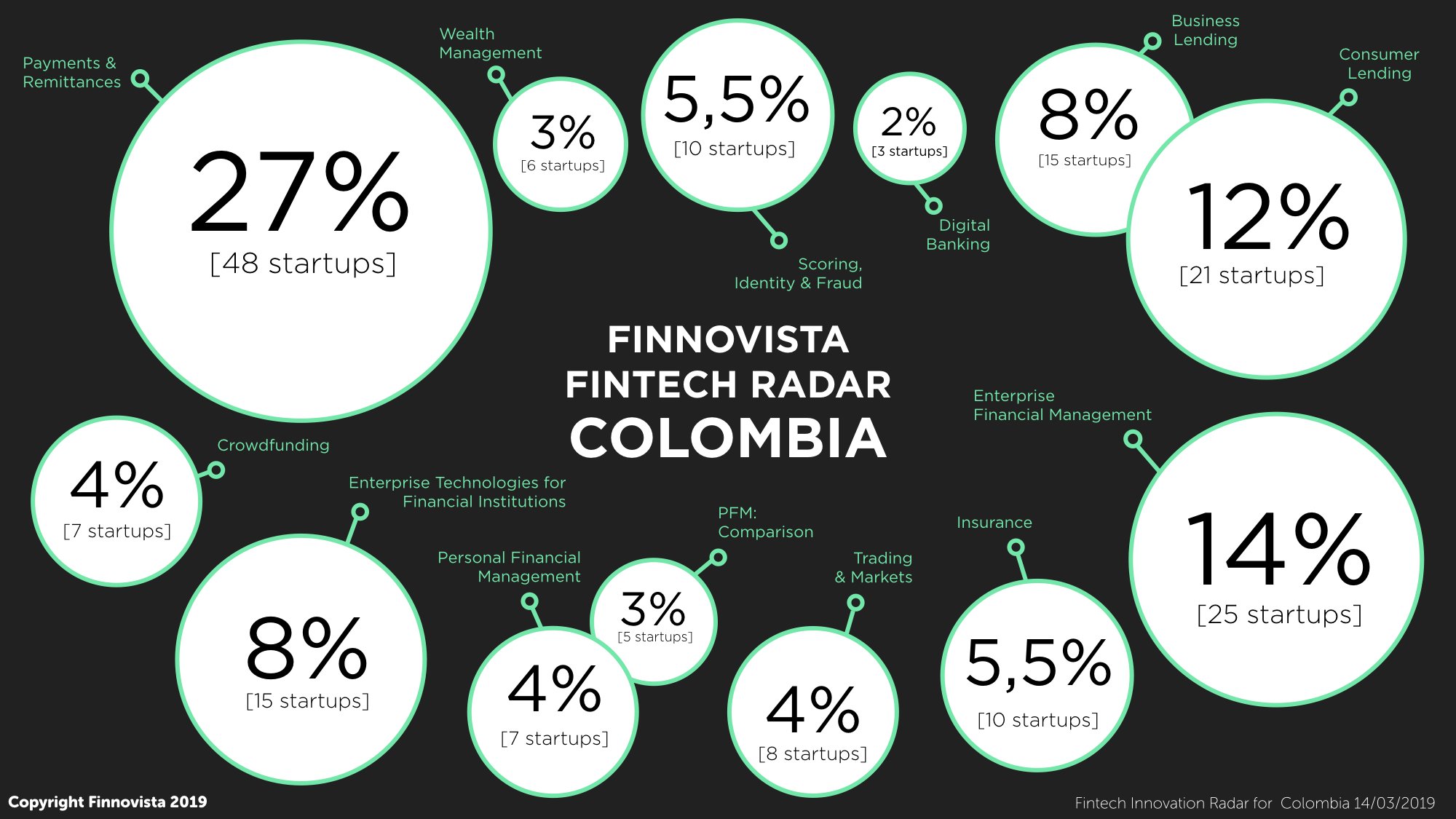

Actualmente los siete segmentos principales en Colombia son:

- Pagos y Remesas, con 48 startups, un 27% del total

- Préstamos, con 36 startups, abarcando el 20% del total

- Gestión de Finanzas Empresariales, que con 25 startups supone el 14% del total

- Tecnologías Empresariales para Instituciones Financieras (ETFI), con 15 startups, un 8% del total

- Gestión de Finanzas Personales, con 12 startups, que supone un 7% del total

- Seguros, con 10 startups, un 5.50% del total

- Puntaje, Identidad y Fraude, también con 10 startups, un 5.50% del total

Los restantes cuatro segmentos emergentes quedan todos ellos por debajo del 5% de las startups identificadas en el análisis:

- Trading y Mercados de Capitales, con 8 startups, un 4% del total

- Crowdfunding, con 7 startups, un 4% del total

- Gestión Patrimonial, con 6 startups, un 3% del total

- Banca Digital, con 3 startups, que supone un 2% del total del ecosistema.

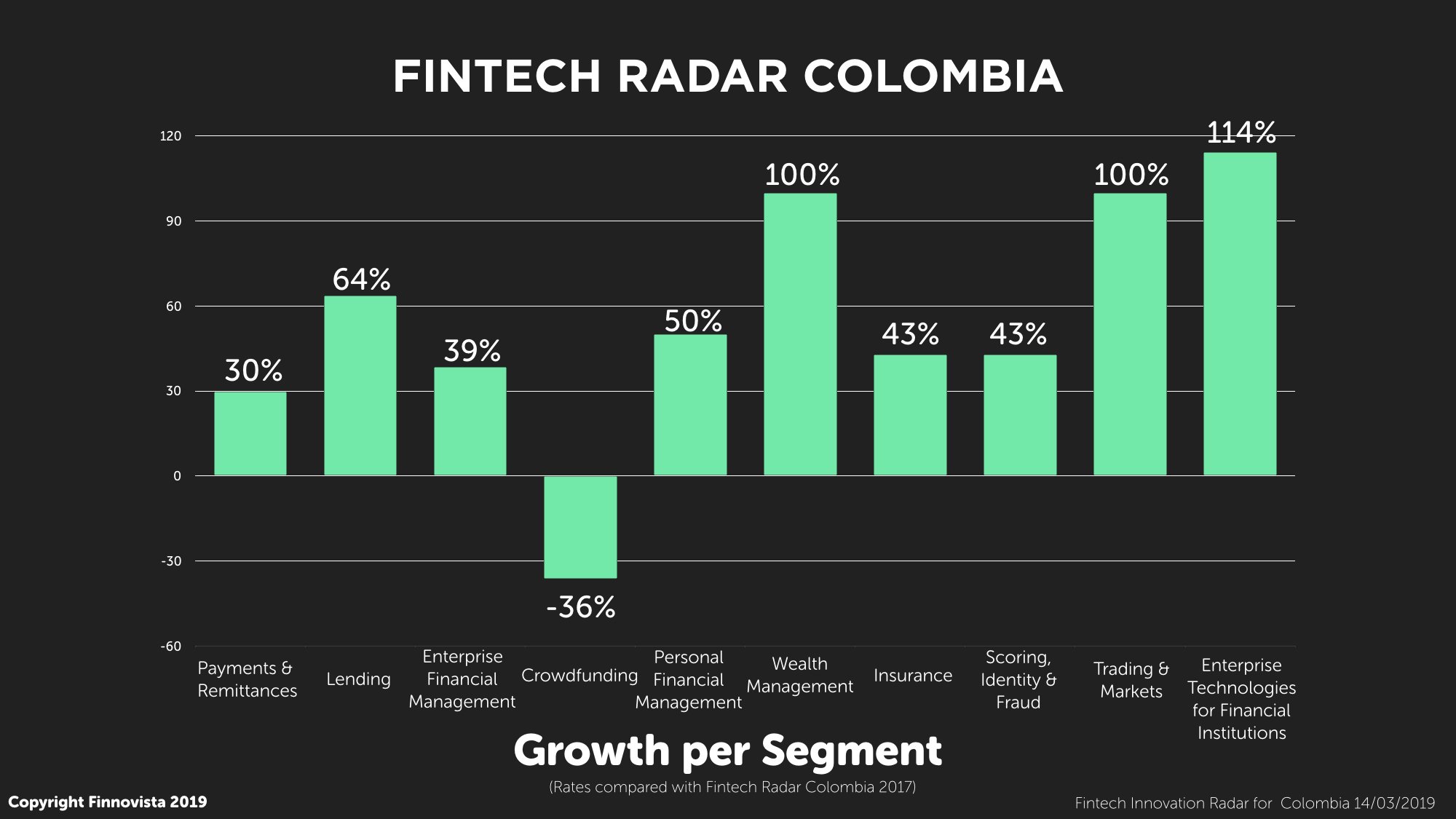

Si comparamos estos resultados con la edición anterior del Fintech Radar Colombia, observamos que los tres segmentos más representativos continúan siendo los segmentos de Pagos y Remesas, Préstamos y Gestión de Finanzas Empresariales. Sin embargo, el segmento de Crowdfunding, que hace un año y medio era el cuarto mayor segmento Fintech en Colombia, pierde fuerza al pasar de 11 a 7 startups, lo que le deja actualmente como uno de los segmentos menos representativos del país. En el caso contrario observamos la fuerza que adquiere el segmento de Tecnologías Empresariales para Instituciones Financieras (ETFI), pues ha pasado de ser un segmento emergente en 2017 con 7 startups a ser el cuarto mayor segmento Fintech del país con 15 startups. Una vez más el crecimiento de este segmento refleja la importancia que está adquiriendo el Open Banking y la apertura de APIs en la industria financiera, lo que a su vez implica una mayor tendencia hacia la colaboración entre startups y entidades financieras, muestra de la consolidación que experimenta el sector.

Aun así, observamos que los segmentos Fintech que más han crecido en el último año y medio son tanto segmentos principales como segmentos emergentes. En esta nueva edición cabe destacar el potente crecimiento experimentado particularmente por los siguientes segmentos, todos ellos por encima del 50%:

- Tecnologías Empresariales para Instituciones Financieras, que crece un 114%, al pasar de 7 a 15 startups

- Gestión Patrimonial, con un crecimiento del 100% al pasar de 3 a 6 startups

- Trading y Mercados de Capitales, también con un crecimiento del 100% al pasar de 4 a 8 startups

- Préstamos, que crece un 64% al pasar de 22 a 36 startups

- Gestión de Finanzas Personales, con un crecimiento del 50% al pasar de 8 a 12 startups.

En este sentido observamos ciertas similitudes y diferencias en comparación con las tendencias de crecimiento observadas en otros países. En primer lugar, el segmento de ETFI también fue el que tuvo la mayor tasa de crecimiento en México (130%), lo que puede reflejar una mayor apertura de las instituciones financieras mexicanas y colombianas hacia la incorporación de soluciones Fintech en sus negocios. Por otro lado, el segmento de Trading y Mercados de Capitales se ha posicionado como uno de los segmentos en mayor crecimiento en lo tres ecosistemas principales de la región, pues también creció un 100% en México y un 95% en Brasil el pasado año.

Sin embargo, la principal diferencia la encontramos por un lado en la tasa de crecimiento observada en el segmento de Gestión de Finanzas Personales, pues mientras este segmento experimentó un crecimiento mínimo en México (6%) y Brasil (7%) en Colombia aumentó un 50%. Entre ellas destacan las soluciones de Ahorro y Eficiencia Financiera (un 40% del total), lo que refleja la necesidad del mercado por tener soluciones sencillas que a través de una buena experiencia de usuario ponen al cliente en el centro, promueven una cultura del ahorro y facilitan la gestión financiera para la población sub-atendida por las instituciones financieras tradicionales.

Por otro lado, destaca el crecimiento negativo del 36% que ha experimentado el segmento de Crowdfunding en Colombia al pasar de 11 a 7 startups. Si bien en México y Brasil este segmento ha obtenido niveles medios de crecimiento (36% y 31% respectivamente), en otros ecosistemas como el de Argentina sí que hemos visto a este segmento crecer a tasas del 100%. Esta diferencia cobra especial relevancia si consideramos que el pasado mes de agosto de 2018 el Gobierno expidió el Decreto 1357 que reglamenta la actividad de financiación colaborativa con el fin de promover el flujo de recursos para las PYMEs y la innovación financiera en el país. Con ello el crowdfunding quedó definido como una nueva actividad del mercado de valores bajo la supervisión de la Superintendencia Financiera de Colombia, sin embargo la existencia de una mayor cantidad de requisitos para operar parece haber frenado la actividad en el país y afectado a las startups existentes previas a la aprobación de la nueva regulación.

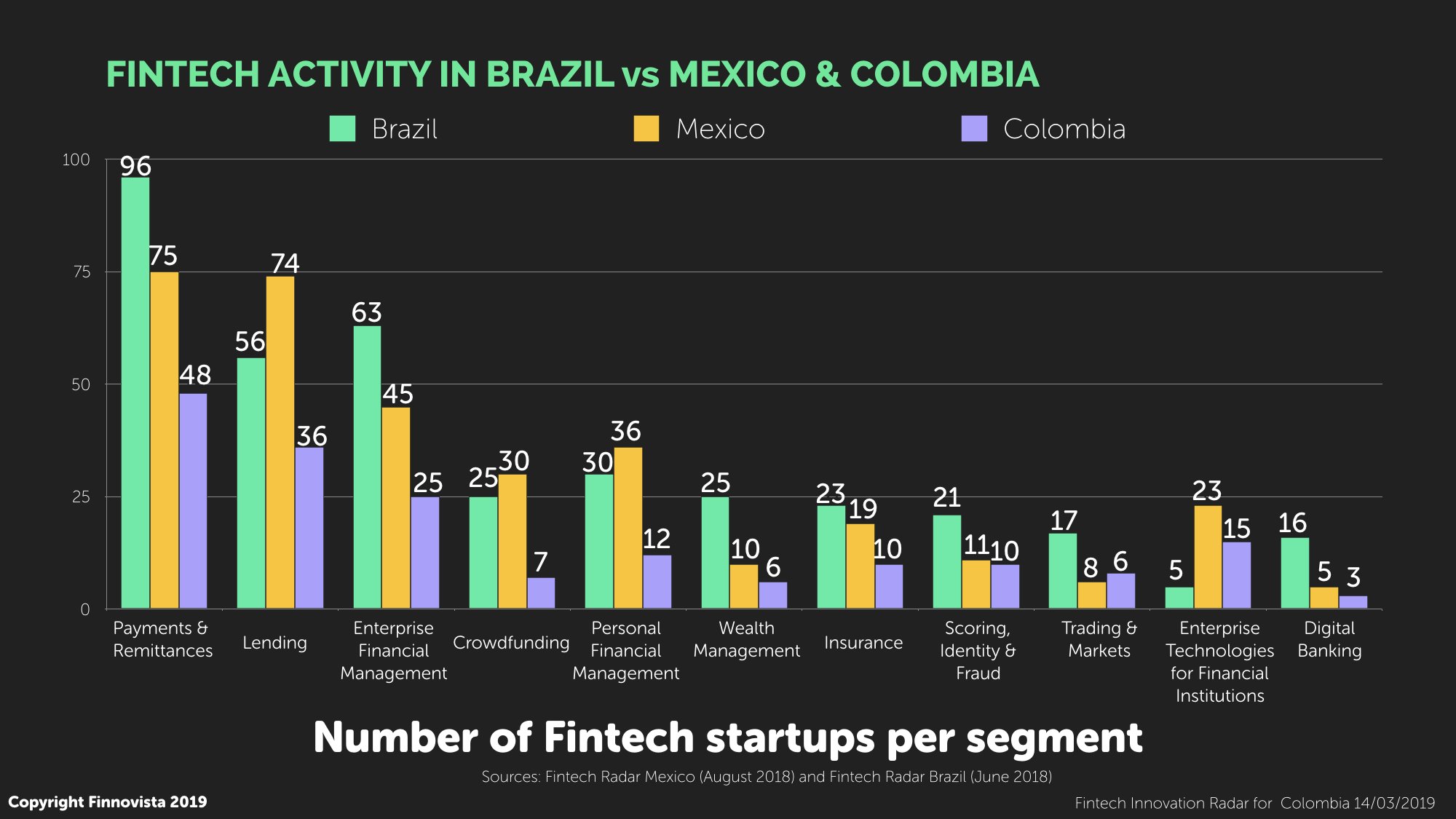

Si comparamos la distribución de los segmentos Fintech en Colombia con los otros dos principales ecosistemas de América Latina (Brasil y México encontramos que los tres países comparten los mismos principales segmentos Fintech con ligeras variaciones: Pagos y Remesas, Préstamos y Gestión de Finanzas Empresariales. Vale la pena destacar que el segmento de Pagos y Remesas se mantiene como el mayor segmento en los tres países, lo que refleja la importancia que han cobrado los pagos electrónicos en la región. En este sentido el pasado mes de febrero la Superintendencia Financiera de Colombia publicó el Proyecto de Circular Externa No. 03 de 2019 con el propósito de promover alternativas para realizar pagos electrónicos, consolidar la estandarización e interoperabilidad de los sistemas de pago, continuar con el proceso de fortalecimiento de la inclusión financiera y la reducción del uso del efectivo.

Por otra parte, observamos que el segmento InsurTech se fortalece en los tres principales ecosistemas Fintech, ante una mayor necesidad de contar con seguros digitales eficientes y ubicuos, respondiendo así a la ola de innovación que experimenta actualmente el sector asegurador a nivel global.

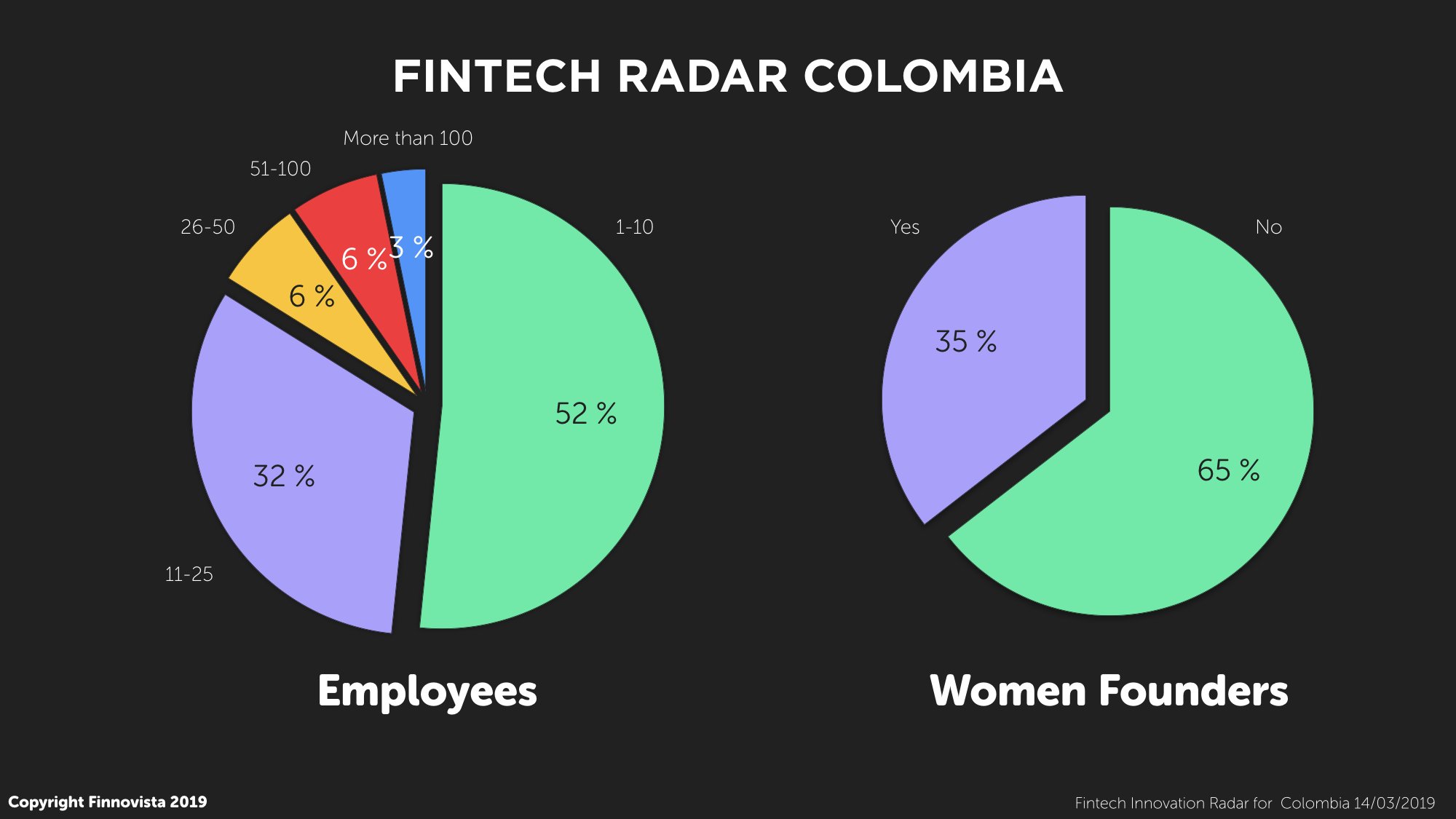

Para un análisis más profundo y detallado del ecosistema Fintech en Colombia, se realizó una encuesta a algunas de las startups Fintech del país sobre diferentes aspectos de sus negocios.

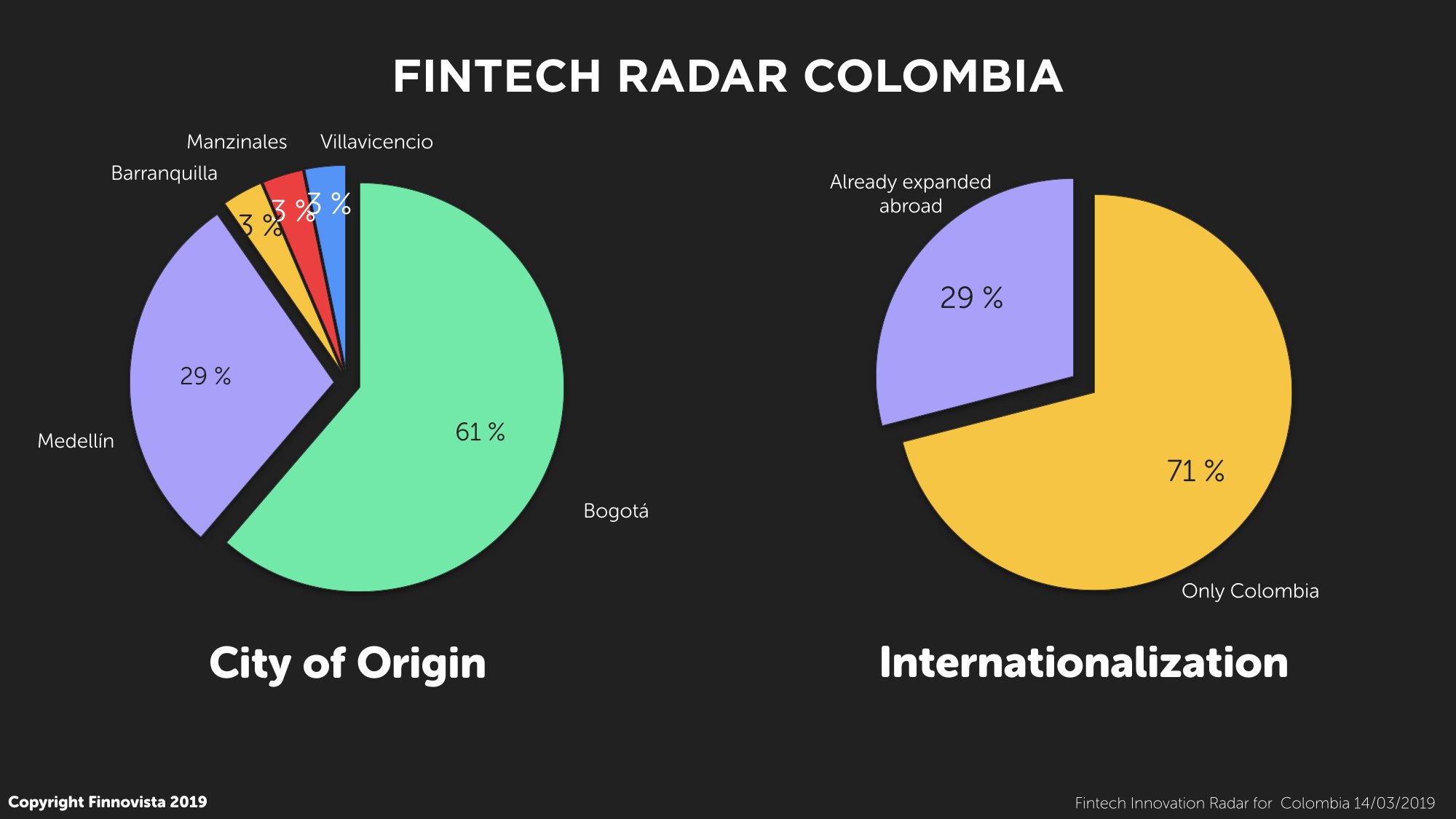

La información recopilada señala a Bogotá como la ciudad con mayor número de startups Fintech constituidas, pues el 61% de las startups encuestadas la sitúan como su ciudad de origen, seguida por Medellín, con el 29%, y por detrás Barranquilla, Manzinales y Villavicencio, cada una con el 3%. Respecto a los procesos de internacionalización, el 72% de las startups Fintech encuestadas afirma que solo opera en Colombia, mientras que el 29% ya opera fuera de las fronteras colombianas. Esta tasa de internacionalización es mayor a ecosistemas como el mexicano, donde tan solo el 17% de las startups se han internacionalizado, y se aproxima al mayor ecosistema Fintech de la Región, Brasil, donde el 30% afirma haber internacionalizado sus negocios. Aun así se encuentra muy por debajo de Argentina, el país donde se registró una mayor tasa de internacionalización (48%).

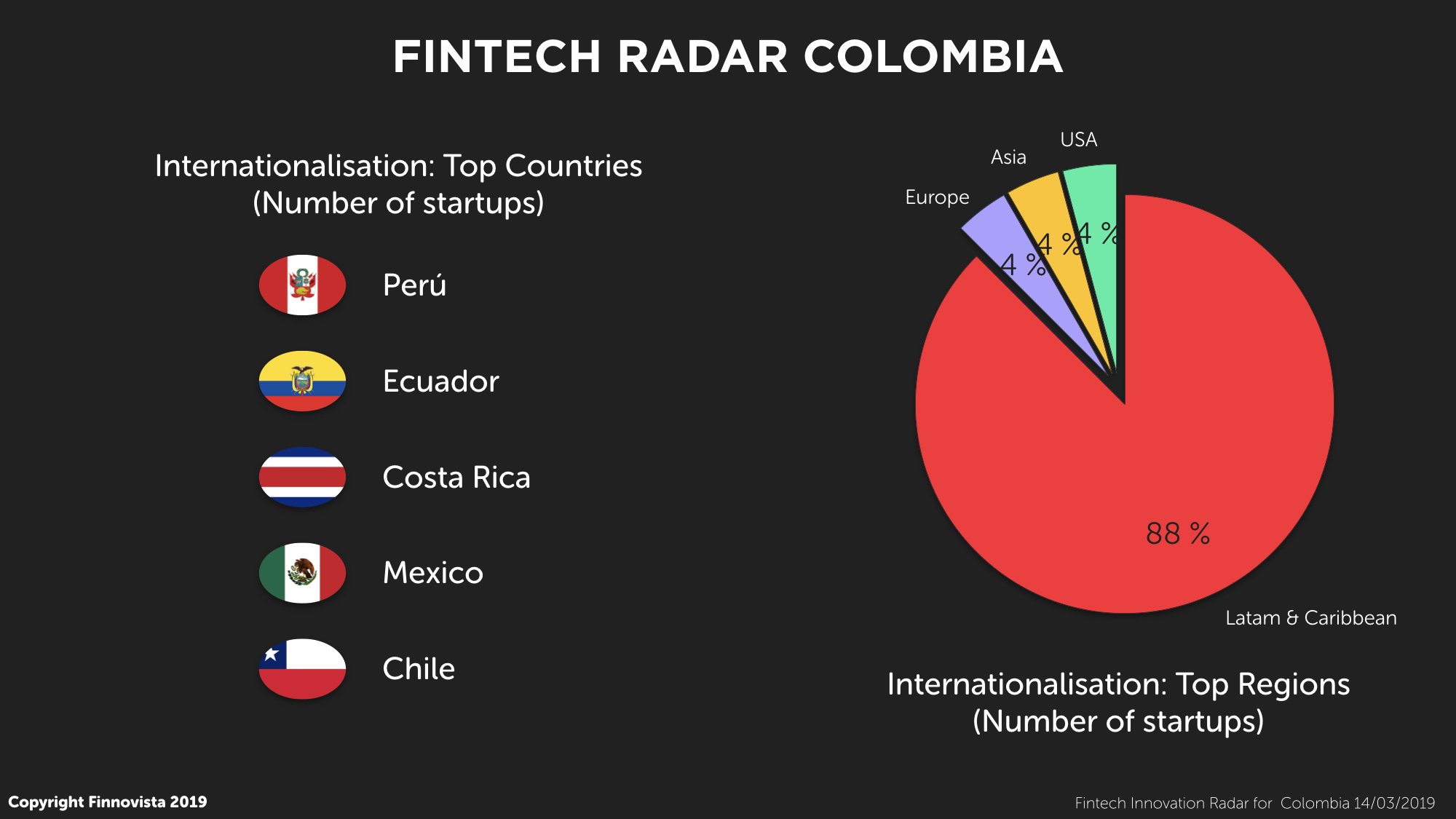

Al preguntar a las startups sobre los países de destino donde se han expandido, vemos que el 88% de las startups Fintech colombianas lo han realizado dentro de América Latina y el Caribe, mientras que el 12% han salido fuera de la región.

Perú y Ecuador surgen como principales países de destino para las startups Fintech colombianas, con el 16% y 13% respectivamente de las que se expandieron operando en estos países, muestra de que las startups colombianas buscan expandir sus operaciones en los mercados más colindantes, que a la vez son más emergentes y menos saturados. Le siguen Costa Rica, México y Chile, cada uno siendo destino del 8% de de las startups Fintech de México que se expandieron. Por otro lado, también observamos que países caribeños como Costa Rica, Honduras o Panamá se sitúan entre los destinos para las startups Fintech colombianas, de nuevo símbolo de que están internacionalizando sus operaciones en ecosistemas que se encuentran todavía en etapas más iniciales y en busca de oportunidades en mercados menos explotados.

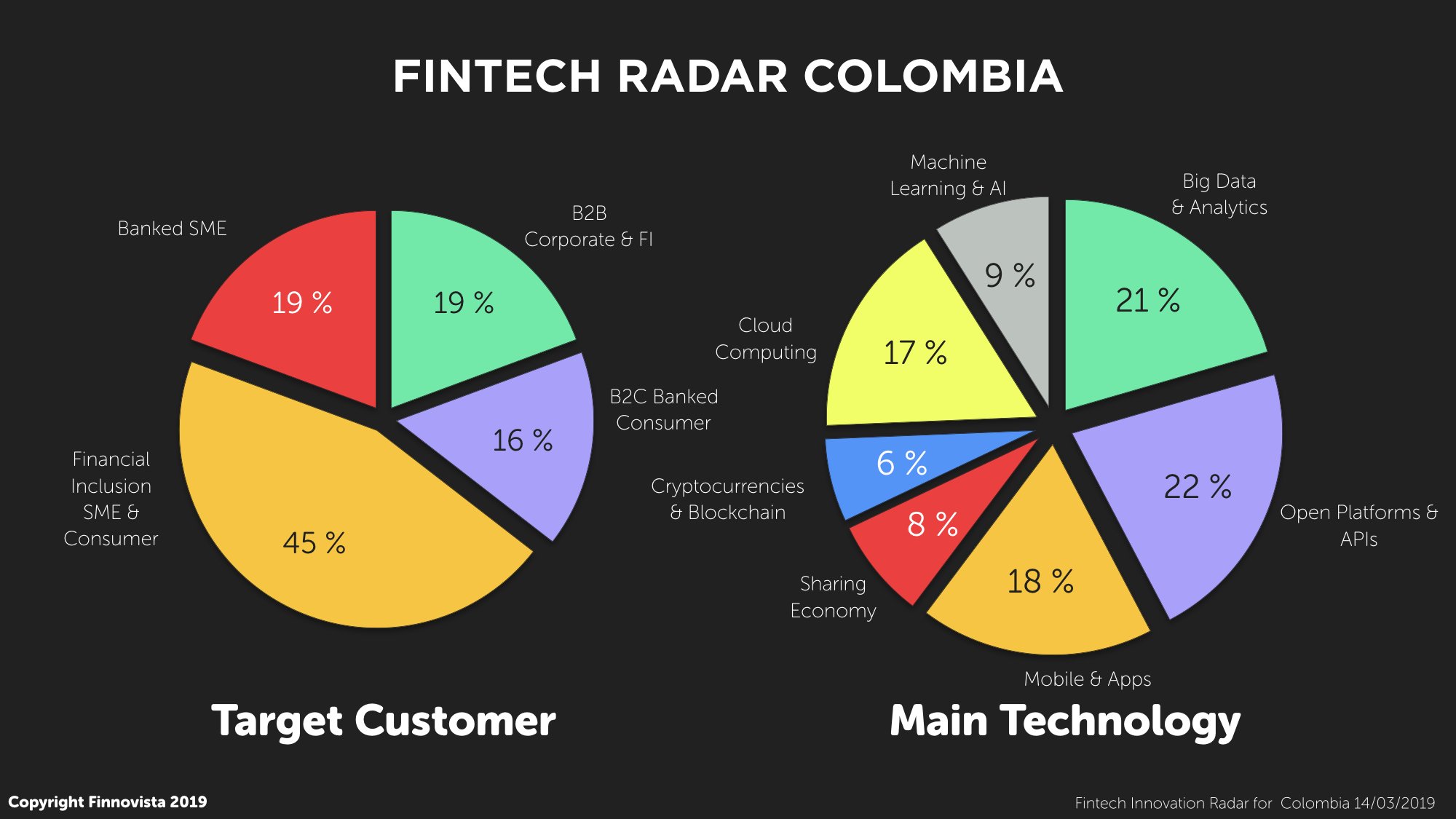

Según datos del Banco Mundial, en Colombia el 45% de la población adulta tiene acceso a una cuenta bancaria oficial, lo que implica que la tasa de desbancarización del país se sitúa en 55%, ligeramente por encima a la media de la región (46%). Una vez más observamos que el mercado de consumidores y PYMEs sub-bancarizados y no bancarizados sigue siendo el principal segmento objetivo de las startups Fintech en Colombia, un segmento que en Finnovista llamamos Fintech for Inclusion. Concretamente, el 45% de las startups Fintech colombianas encuestadas afirman dirigir sus productos o servicios a este segmento, una cantidad similar a la media de la región, que se sitúa en el 46% según datos del último informe publicado por el BID y Finnovista (Fintech en América Latina 2018: crecimiento y consolidación)

Llama la atención la diferencia respecto a la cantidad de startups que dirigen sus soluciones a PYMEs bancarizadas, pues un 19% de las startups en Colombia lo hacen, reflejando la necesidad por parte de las PYMEs por acceder a servicios financieros que hasta ahora no han podido a través de servicios tradicionales. En concreto, en materia de crédito, los resultados históricos de la Gran Encuesta Pyme (GEP) muestran accesos de las PYMEs al crédito formal inferiores al 50%, incluso deteriorándose a niveles inferiores al 40% durante el segundo semestre de 2017.

Al preguntar a las startups sobre la principal tecnología en la cual basan sus productos o servicios, destacaron 3 tecnologías principales: APIs y Plataformas Abiertas (22%), Big Data y Analítica (21%) y Móviles y Aplicaciones (18%). Una vez más destaca la importancia que está cobrando la banca abierta en cuanto a la conexión entre los productos y servicios de diferentes entidades, de manera que se aproveche la gran cantidad de datos e información con la que cuentan entidades tradicionales como los bancos, y la capacidad de innovación tecnológica de las Fintech para mejorar los servicios al consumidor. Este proceso refleja como las entidades financieras cada vez apuestan más por la colaboración en busca de nuevas oportunidades y así minimizar la presión que llega al mercado con la entrada de nuevos actores en la industria que están ganando cuota de mercado al adaptarse a las nuevas necesidades del consumidor.

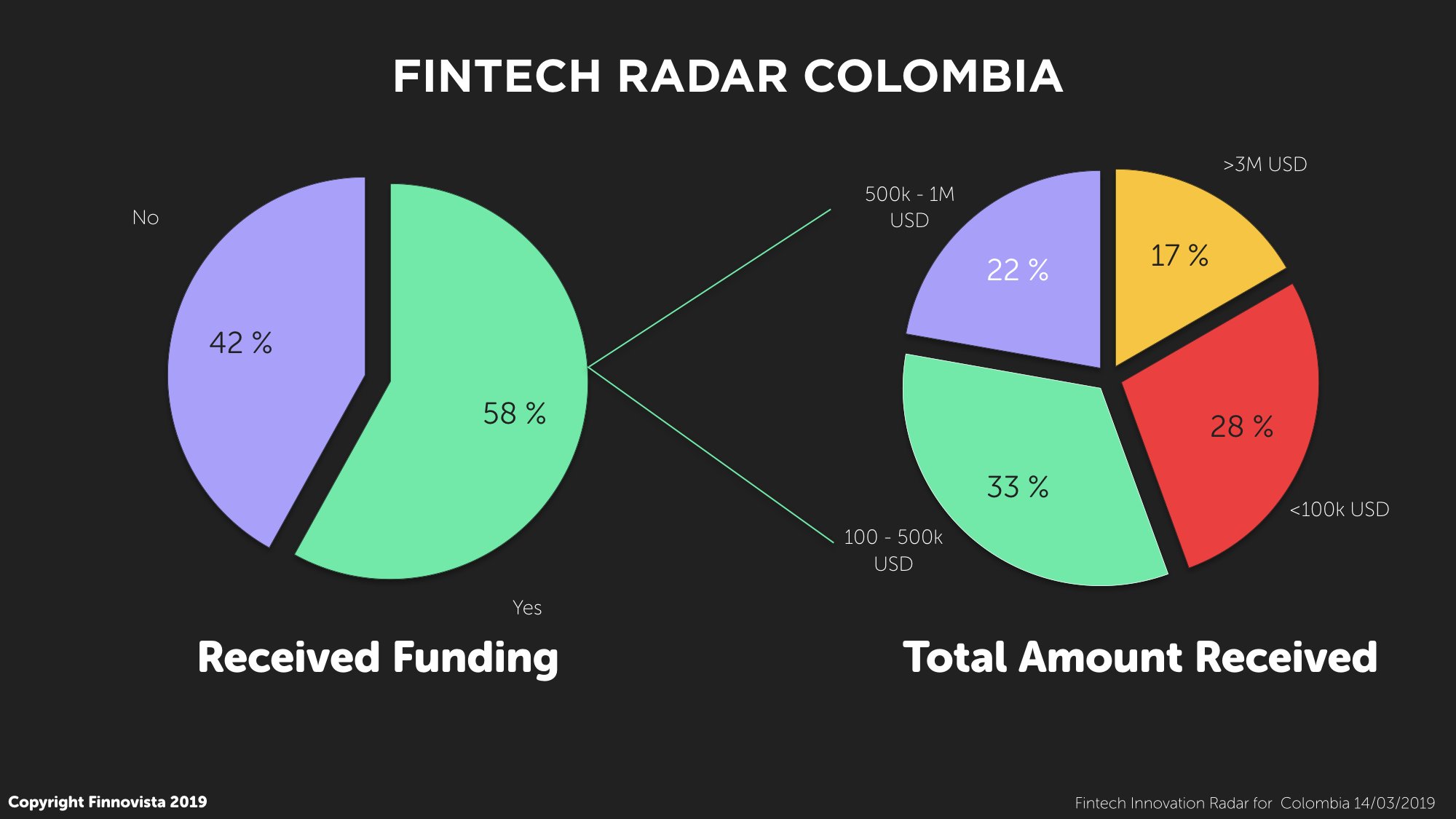

2019 se presenta como un año de oportunidad para las startups Fintech en Colombia en materia de captación de fondos, pues el pasado diciembre de 2018 entró en vigor el decreto 2443, permitiendo a las entidades financieras invertir en sociedades de innovación y tecnología financiera. En este sentido cabe esperar que durante el próximo año tenga lugar un mayor acercamiento entre entidades financieras y startups y se acelere la transformación digital de los servicios financieros del país.

En los últimos dos años Colombia ha dado importantes avances en aras de fortalecer el ecosistema Fintech del país. En 2017 la Superintendencia Financiera conformó el Grupo de Trabajo de Innovación Financiera y Tecnológica para investigar, promover, experimentar y apoyar el uso de la tecnología en el sector financiero. Ello fue conformado a través de tres mecanismos: El Hub, con el objetivo de apoyar y asesorar a entidades relacionadas con la innovación financiera y tecnológica; la Arenera, permitiendo realizar experimentos o pruebas tecnológicas; y el espacio RegTech, con el objetivo de aprovechar los desarrollos tecnológicos para apalancar la innovación interna del SFC. Recientemente la SFC dio a conocer que el primer proyecto fue aprobado para realizar una prueba piloto en la Arenera. En concreto se trata de la Fintech Tpaga, lo cual permitirá “que se use el canal de la billetera virtual de la Fintech para la vinculación de clientes al FIC de la comisionista, por medio de un trámite simplificado para bajos montos, similar a lo que se aplica hoy para CATs y CAEs”.

Siguiendo en materia de regulación, en 2018 también se aprobó el decreto que regula la actividad del crowdfunding, si bien como hemos visto es necesario que la nueva regulación no se convierta en una barrera más para las startups que ofrecen este tipo de financiación. Dada la complejidad en el acceso a crédito, pues de acuerdo con el Banco Mundial en Colombia tan solo el 14.5% de la población recibió financiamiento de una entidad financiera, es necesario permitir el avance en el uso de la tecnología y la innovación para facilitar el acceso y uso de servicios financieros por parte de la población.

Actualmente la falta de acceso a vías de financiamiento así como una necesidad por mayor colaboración entre los diferentes tipos de actores se presentan como los dos retos principales a los que se enfrenta el ecosistema Fintech en Colombia. En esta materia cobra especial importancia el apoyo por parte de entidades públicas que fortalezcan el ecosistema desde la base. En este sentido el Gobierno presentó su Plan Nacional de Desarrollo para 2018 – 2022, donde el apoyo a la evolución Fintech está presente en varias ocasiones. Por un lado, se buscará en los próximos años fortalecer el acceso a financiamiento para el emprendimiento y PYMEs a través de iniciativas como el abaratamiento del microcrédito empresarial o la puesta en marcha de una serie de beneficios para ángeles inversionistas que financien startups en materia de Ciencia, Tecnología e Innovación.

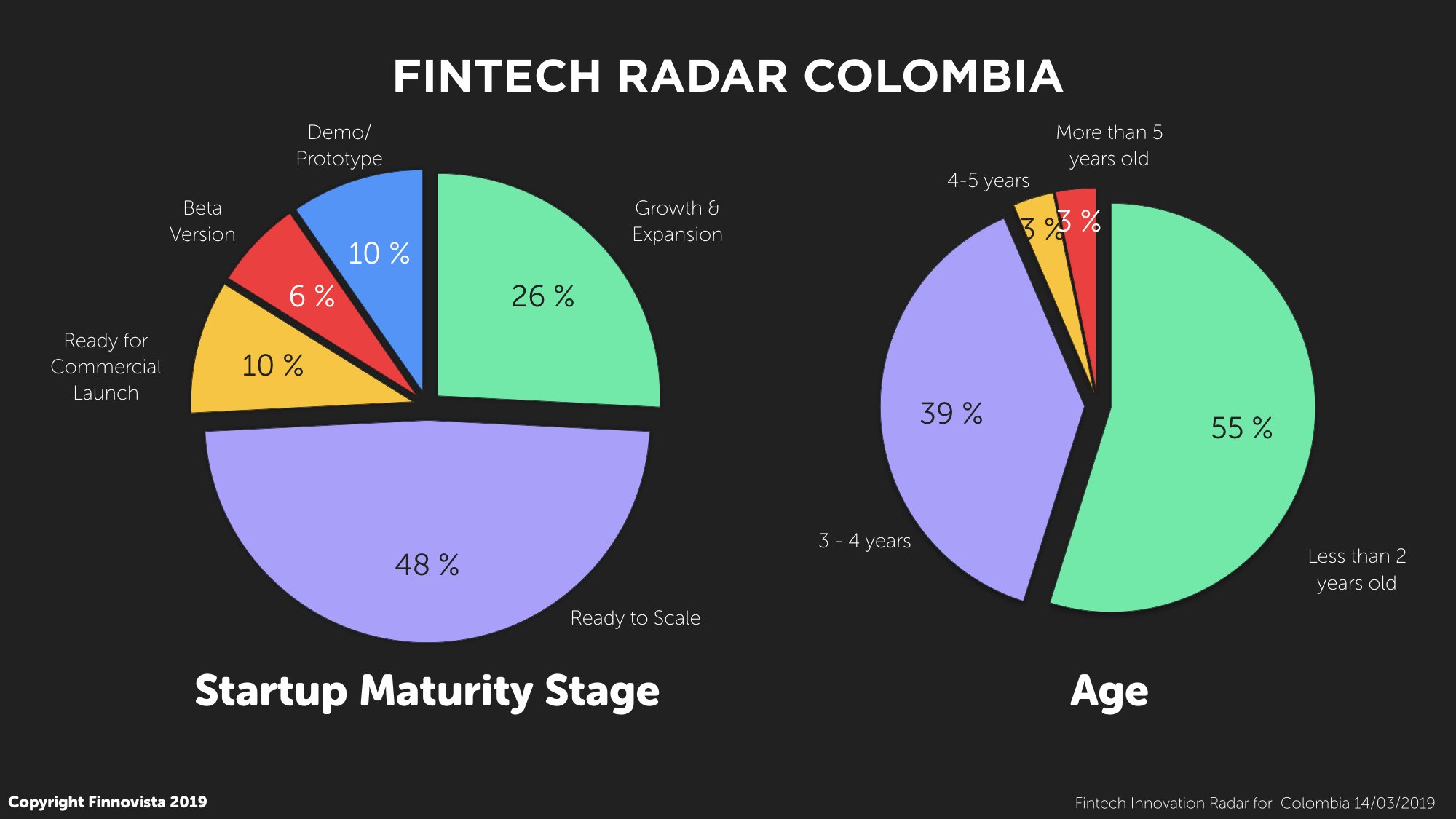

Por otro lado se buscará fomentar la implementación de nuevas tecnologías e innovación en la industria financiera, a través de iniciativas que busquen flexibilizar la autorización de la actividad financiera en espacios tipo Sandbox. En este sentido también cobra importancia el apoyo por parte del regulador y de entidades financieras, de manera que busquen colaborar con startups para el desarrollo de pruebas pilotos y pruebas de concepto, permitiendo así desarrollar mejores productos y servicios aprovechando las capacidades de cada uno. El mercado colombiano se ha desarrollado en los últimos años, dando lugar a un ecosistema de startups más maduras que ya están listas para emprender este tipo de acuerdos de colaboración. Colombia tiene ante sí una gran oportunidad para aumentar y consolidar su potencial en el sector Fintech, pero es necesario que exista una apertura y participación por parte de todos los actores involucrados en el mismo.

Desde Finnovista queremos agradecer a Catalina Gutiérrez, de NXTP Labs, por haber colaborado en la actualización de este Fintech Radar Colombia.

¿Conoces alguna startup Fintech en Colombia que no haya sido incluida en nuestro Fintech Radar?